クレジットカードに付帯する海外旅行傷害保険には、最大90日の有効期間が有るので、

海外留学、ワーキングホリデー等の長期滞在には向いていません。

→海外旅行保険の選び方と重要なポイント。クレジットカードの付帯保険だけで十分な理由。

ただ、クレジットカードの付帯保険には、

自動付帯と利用付帯があり、両カードを上手く組み合わせることにより、

90日間以上の滞在でも、保険を適応させることも可能となる。

ただ、この裏技が使えなくなってるクレジットカード増えてるので気を付けて。

なるべくなら自動付帯のクレジットカードを使うべき。その理由。

自動付帯と利用付帯の違い

自動付帯は、旅行へ行くだけで勝手に保険適応となる。

利用付帯は、旅行代金をカードで支払わなければ保険適応となりません。

自動付帯と利用付帯の違

- 自動付帯→カード所持だけでOK

- 利用付帯→旅費をカード決済する必要有り

持ってるだけの自動付帯の方が、基本的に優秀なわけですが、

海外に行った時点で保険適応となるので、

保険開始日を選べないというデメリットも有るわけです。

一方、利用付帯のクレジットカードは、

海外で公共交通乗用具(電車、バス等)の費用を決済した時点で、保険開始となるカードも有るので、

保険適応期間に、ある程度の融通を効かせることも可能となります。

ワーホリでお馴染みのカナダやオーストラリアも、

当たり前に電車料金のクレジットカード決済が可能ですからね。

→シドニー公共交通機関の料金システム。オパールカードの使い方&注意点。

とはいえ、海外へ行く場合、基本的に短期滞在となるハズですので、

海外旅行なら、問答無用に自動付帯の方が優れているというのも忘れずに。

実際に海外旅行保険を使う事になった場合にも、

利用付帯の場合は、保険適応の証明となる利用明細の確認が必要となる。

一方、自動付帯の場合は、自動的に保険適応となる為、

必要な書類も少なく、保険会社とのやりとりもスムーズです。

例えばキャッシュレス診療では、

利用の確認が取れなければ、立て替えなければならなくなる。

必要な手続きが一つ増えることで、対応も遅れるのです。

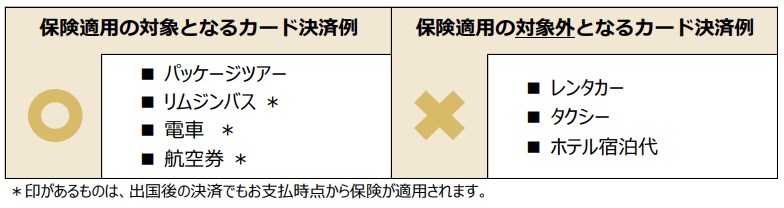

利用付帯の適応条件

利用付帯の保険は、どのようにして海外保険が有効となるのか?

利用付帯の適応条件は、カード会社により異なるので、

使うつもりなら事前に必ず確認しておきましょう。

基本的に、利用付帯の保険適応は3パターン。

出国前の公共交通費、出国前の旅行代金、出国後の交通費支払いです。

旅行代金決済が前提であり、一部運賃の支払でも適応となります。

燃油サーチャージ料金とか、バスや電車賃だけでも適応となる。

基本的に利用時から保険適応となります。

公共交通乗用具ってのは、法律に基づき判断されるもの。

基本的には、飛行機、バス、電車とかを指します。

※無許可タクシーは対象外なので、白タクはダメ。UberやGrabはNGです。

公共交通乗用具とは何ですか?

航空法・鉄道事業法・海上運送法等に基づき、それぞれの事業を行う機関によって運行される乗用具をいいます。

例)航空機、船舶(定期便)、高速バス、タクシー(無許可タクシーは対象外)、路線バス、トロリーバス、モノレール、ケーブルカー、リニアモーターカー、電車(いつ、どの区間に乗車し、その料金がいつ決済されているかを明確に証明できる場合のみ対象)等。

公共交通乗用具とは何ですか? | よくあるご質問(個人・法人のお客様)

タクシーもNGとなっているカード会社もありますので、

利用付帯条件は、事前に確認しておきましょう。

一昔前のセゾンカードでは、時刻表に基づき運行されてないと公共交通乗用具とみなしませんでした。

※2022年10月より、セゾンカードでもタクシーが対象となりました。

公共交通乗用具とは

海外旅行傷害保険における公共交通乗用具とは、航空法、鉄道事業法、海上運送法等に基づき、それぞれの事業を行う機関によって運行される航空機・電車・船舶等をいいます(時刻表に基づき運行されている航空機・電車・船舶等を指し、タクシー・ハイヤー・レンタカー・社用車は除く)。

また、例外的に、出国前に利用しないと適応にならないカードも存在します。

例えば、楽天カードの場合、出国前に旅行料金を払わないと適応にならず、出国後の適応条件が有りません。

コロナで改悪となり、自宅から空港までの交通費決済も除外となっています。

日本で事前に決済しないと保険適応とならない為、保険期間を延ばす用途にも使えません。

【旅行開始日が2020年10月1日(木)以降(変更後)】

海外旅行傷害保険の利用条件変更のお知らせ|楽天カード

保険が有効となるには、日本を出国する以前に以下に該当する代金を楽天カードで支払っていること(旅行開始後、日本出国以前に代金を支払った場合は、支払時以降の旅行期間が対象)。

・海外旅行代金(募集型企画旅行の代金)

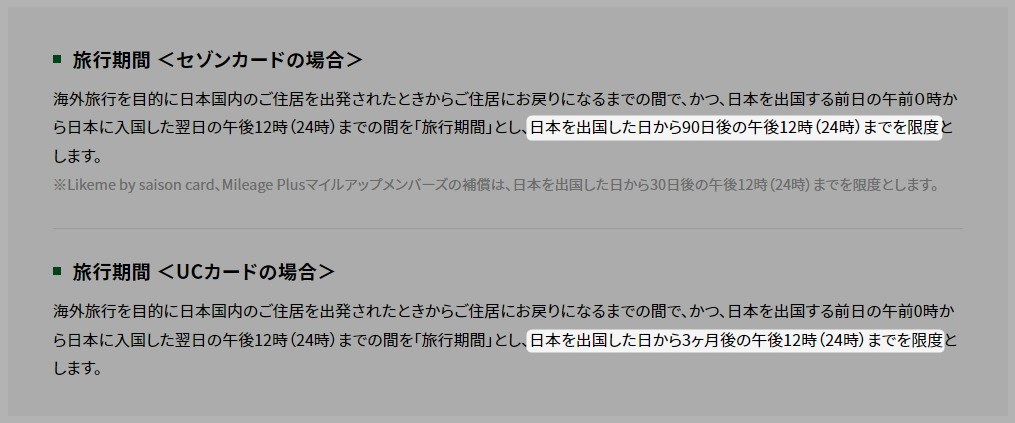

更には、出国後90日という条件が付くカードも登場。

セゾンカード、UCカードです。利用付帯でも出国後90日以降は無効となってしまうわけです。

楽天カード、セゾンカード(UCカードを含む)、アメックス発行のアメックスカード・・・・

90日以上の裏技は使えなくなっているので気を付けて。

ちなみに、国内旅行の利用付帯でも、基本的に条件は同じ。

航空機、新幹線、在来線、リムジンバス、パッケージツアー代金等を支払う必要があるので、

車を使った国内旅行では、国内旅行保険は適応とならないパターンが多いです。

車を運転中の事故も補償対象外ですからね。

保険期間を90日以上にする裏技

最初の90日間は、自動付帯の保険を利用し、

90日を過ぎた後に、利用付帯の保険を適応させるという方法。

利用付帯ということを逆手に取って、保険の開始日を自分で調整するわけ。

利用付帯のクレジットカードを敢えて利用せず、

現地到着の90日後に、公共交通乗用具交通乗用具に利用すれば良い。

気をつけるべきは、事前に使ってはいけないということ。

繰り返しますが、保険適応のパターンは3種類。

日本でも海外でも90日以前に保険適応させたら、この作戦は失敗となります。

利用付帯の適応条件

- 日本出国前:公共交通乗用具の利用代金の支払い

- 日本出国前:宿泊を伴う募集型企画旅行の旅行代金の支払い

- 日本出国後:公共交通乗用具の利用代金の支払い

滞在90日後に利用付帯のクレジットカードを、上記の公共交通乗用具の決済で利用する。

更に90日後、別の利用付帯のクレジットカードを利用すれば、

保険期間が90日間→180日間→270日間→360日・・・と伸ばせるわけです。

利用付帯カードで保険適応の注意点

長期滞在でも、クレジットカードの海外旅行保険が使えるとはいえ、

保険期間が伸びるというわけでは有りません。

自動付帯の保険から、別カードの利用付帯保険へ切り替えるということ。

自動付帯に比べると、利用付帯のカードはデメリットも多いのも事実です。

クレジットカード付帯保険の注意点

- カードにより利用付帯の条件が異なる

- カードにより保険期間が30日、60日、90日と異なる

- 保険期間は日本に帰国しないとリセットされない

- 利用付帯保険は、基本的に補償金額が低い

- 付帯保険内容は、変更となる可能性が有る

- 出国後は保険適応できないカードが増えている

- 出国後90日間の条件が有るカードも増えている

上述したとおり、出国後に保険適応できるカードが前提なわけですが、

基本的に、利用付帯のクレジットカードは保険スペックが低く、

保険期間は90日間だけでなく、60日間や30日間というカードも有る。

治療費補償額も50万~100万円レベルであり、

基本的に1枚のクレジットカードでは、十分な補償額にも成り得ません。

海外旅行保険を使うなら、治療費で300~500万円は欲しいですから。

→海外旅行保険の選び方と重要なポイント。クレジットカードの付帯保険だけで十分な理由。

保険料が合算できるからといって、何枚もクレジットカードを所持して、

90日後に現地で利用するかって言ったら・・・現実問題難しいかと。

カードが増えれば、カード管理リスクも増えるし、

何よりややこしいしから、万人にはオススメしない。

やるとしても、自動付帯90日×利用付帯90日の最大180日まで。

私だったら180日以上はやりません。

完全に理解していないなら、使わない方が無難。

複雑だし面倒だと思うなら、

素直に長期滞在向けの海外保険に加入しましょう。

そもそも海外旅行保険は、あくまで「旅行」に使うもの。

保険適応には証明が必要であり、保険金請求時に審査もありますからね。

90日以上の利用はイレギュラーケースであり、トラブった時にも面倒なのでした。

海外旅行保険が利用付帯のクレジットカード

それでも海外旅行保険費用を抑えたい人の為に、

海外旅行保険が利用付帯で補償額が高いカードをまとめておきます。

いずれも出国後の利用でも保険適応となるクレジットカードです。

※付帯保険の内容は、急遽変更となる可能性も有りますので、

実際に利用する場合は、必ず事前にカード会社に確認をして下さい。

まずは、年会費無料のクレジットカードから。

傷害疾病治療費は100万円で横並びあり、携行品損害費用も20万円が限界。

利用付帯のクレジットカード(無料)

| 券名 | 年会費 | 傷害治療 | 疾病治療 | 携行品損害 |

|---|---|---|---|---|

| リクルートカード(JCB) ※JCB発行 | 無料 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

| リクルートカード(VISA) ※三菱UFJニコス発行 | 無料 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

| JCB CARD W | 無料 ※39歳以下限定 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

| JCB CARD R ※リボ払い専用カード | 無料 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

| JCB CARD EXTAGE | 無料 ※29歳以下限定 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

中でもオススメは、39歳以下限定の「JCB CARD W」。

常時還元率1.0%という高還元率で年会費無料。

JCBは海外サポートも充実していますからね。

同じく、還元率1.2%で年会費無料のリクルートカード。

こちらは年齢制限もなく、VISAとJCBで2枚発行することが可能です。

2枚持ちで付帯保険も2倍、合計200万円になるってわけ。

補償額が高くなれば、自動付帯になってしまうカードが多いのですが・・・

例外的に海外旅行保険が利用付帯で、補償額が高いカードも有りました。

利用付帯のクレジットカード(有料)

| 券名 | 年会費 | 傷害治療 | 疾病治療 | 携行品損害 |

|---|---|---|---|---|

| エムアイカードゴールド | 5,500円 | 300万円 | 300万円 | 100万円 (自己負担3,000円) |

| エムアイカードプラスゴールド | 11,000円 | 300万円 | 300万円 | 100万円 (自己負担3,000円) |

| JCB一般カード ※要MyJチェック登録 | 1,375円 ※年50万円以上利用で翌年無料 | 100万円 | 100万円 | 20万円 (自己負担3,000円) |

| JCB GOLD EXTAGE | 3,300円 ※29歳以下限定 | 200万円 | 200万円 | 50万円 (自己負担3,000円) |

| 三井住友クラシックカード | 1,375円 | 50万円 | 50万円 | 15万円 (自己負担3,000円) |

| セディナカードクラシック | 1,100円 | 200万円 | 200万円 | 20万円 (自己負担3,000円) |

| セディナカードファースト | 1,100円 ※25歳以下限定 ※年1回利用で翌年無料 | 200万円 | 200万円 | 20万円 (自己負担3,000円) |

利用付帯の補償額で選ぶなら、年会費5,500円の「エムアイカード ゴールド」がコスパ最強。

治療費300万円、携行品損害費用100万円なので、

他カードの3~5枚分。カード管理する手間も減るわけです。

「エムアイカードゴールド」は、ラウンジカードとしてもオススメ。

羽田空港のTIATラウンジが使えるカードは、非常に珍しいですから。

→羽田空港(国際線)のカードラウンジレビュー。SKY LOUNGEとTIAT LOUNGEの比較と違い。

エムアイカードゴールドとエムアイカードプラスゴールドの分岐点は、三越伊勢丹で利用するかどうか?

三越伊勢丹ユーザーなら、年会費11,000円の「エムアイカードプラスゴールド」の方が良いってだけ。

三越伊勢丹で還元率5~10%と恐ろしい還元率になりますけど、私は伊勢丹行かないです。

いずれにせよ、利用付帯で保険を期間を伸ばす方法は、

自動付帯のクレジットカードが有ってこそ使える裏技。

なんにせよ自動付帯には勝てないのでした。

→海外旅行保険が自動付帯!オススメのクレジットカードまとめ。

自動付帯のクレジットカードの方が、保険も充実していますからね。

普通に海外旅行に行く場合も、自動付帯のクレジットカードをオススメします。

コメント