海外旅行に不安は付き物。

万が一の為にも、有ると安心なのが海外旅行保険。

クレジットカードに付帯する海外旅行保険は非常に優秀であり、

事実、クレジットカード付帯の保険だけで十分事足りてしまいます。

私自身、わざわざ空港やネットで保険を申し込むなんて事も有りません。

海外旅行向けの保険商品も、基本的には同じなのです。

ただ、クレジットカードの海外旅行保険といえど、

その内容は、クレジットカードにより大きく異なりますので、

保険を見極めるべきポイント、注意点をまとめておきます。

保険と聞くと小難しい気もしますが、

抑えるべきポイントはそれほど多く有りません。

事前にしっかりと理解することで、無駄な出費も避けられますから。

海外旅行保険パッケージ商品との違い

クレジットカードに付帯する海外旅行保険と、

保険会社で契約する海外旅行保険は、基本的な補償内容は一緒。

引受保険会社も同じわけだから、対応や内容に大きな差異は有りません。

損保ジャパン、三井住友海上、東京海上日動・・・と引受先も限られます。

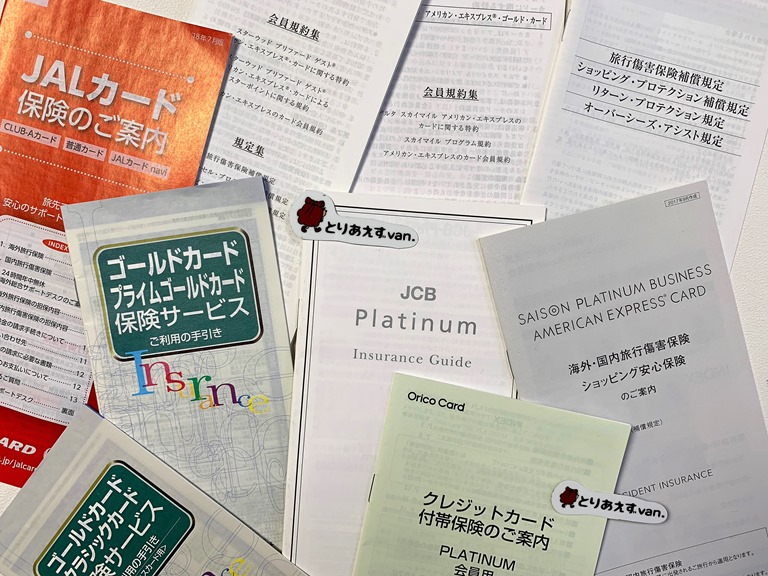

クレジットカード付帯保険の引受会社

| 引受保険会社 | |

|---|---|

| JCBカード(ゴールド・プラチナ) | 損害保険ジャパン株式会社 |

| セゾン・アメリカン・ エキスプレス・カード(ゴールド・プラチナ) | 損害保険ジャパン株式会社 |

| 三菱UFJカードアメックスカード(ゴールドプレステージ、プラチナ) | 損害保険ジャパン株式会社 |

| アメリカンエキスプレスカード(ゴールド・プラチナ) | 損害保険ジャパン株式会社 |

| マリオットボンヴォイアメックスプレミアムカード | 損害保険ジャパン株式会社 |

| ラグジュアリーカード(チタン、ブラック、ゴールド) | 損害保険ジャパン株式会社 |

| Orico Card THE PLATINUM | 損害保険ジャパン株式会社 |

| 三井住友カードプラチナ | 三井住友海上火災保険株式会社 |

| エポスプラチナカード | 三井住友海上火災保険株式会社 |

| ジャックスカードプラチナ | 三井住友海上火災保険株式会社 |

| ダイナースクラブ プレミアムカード | 東京海上日動火災保険株式会社 |

| dカード GOLD | 東京海上日動火災保険株式会社 |

| 楽天プレミアムカード | 楽天損害保険株式会社 |

ただ、保険会社では、海外旅行だけでも様々なプランが有り、

保険期間や補償内容や、自分の旅行に合わせてカスタマイズもできたりする。

歯の治療費、妊娠・出産費用、持病の治療費とかキャンセル補償オプション、

いわゆる海外旅行保険では補償対象外の補償まで付けられたりする。

また、クレジットカードに付帯する海外旅行保険は、

出国から最大90日までという保険期間となっており、

海外赴任や海外留学といった海外長期滞在では使えません。

補償金額も予め決まっているので、

無料のクレジットカードでは、補償金額が心もとない傾向にある。

クレジットカード付帯の旅行保険が劣る点

- 補償期間:カード付帯保険は、出国から最大90日まで

- 補償対象範囲:カード付帯保険は、疾病死亡補償が無く、オプション補償も付けられない

- 補償金額:カード付帯保険は、補償金額が少ない傾向にある

海外に長く滞在するなら、保険会社で長期プランに加入するしかないわけなのですが、

保険料は、保険期間によって料金も決まるので・・・

保険期間が長くなればなるほど、保険金額は高額となります。

以下は、AIG損保の保険内容。

AIG損保の長期保険料金

| AIG損保 海外旅行保険 シンプルプラン(IN8) | AIG損保 海外旅行保険 シンプルプラン(IN8) | AIG損保 海外旅行保険 シンプルプラン(IN8) | |

|---|---|---|---|

| 期間 | 90日間 | 120日間 | 150日間 |

| 料金 | 51,070円 | 71,080円 | 91,970円 |

私もワーキングホリデーでは、10万円前後の保険料を払った記憶。

昔は海外旅行保険も、少しは格安だったんですけどね。

→1年間のワーキングホリデーで使った費用とカナダで稼いだ金額。

実際、どのくらい補償金額が違うのか?

保険会社の保険商品と、年会費無料の「エポスカード」、

年会費11,000円の「JCBゴールドカード」で、補償内容を比較してみました。

保険会社の海外旅行保険との違い(長期)

| エポスカード 海外旅行保険 | JCBゴールド 海外旅行保険 | AIG損保 海外旅行保険 シンプルプラン(IN8) | |

|---|---|---|---|

| 期間 | 90日間 | 90日間 | 90日間 |

| 料金 | 年会費無料 | 年会費11,000円 | 51,070円 |

| 傷害死亡・後遺障害 | 500万円 | 1億円 | 1,000万円 |

| 疾病死亡 | – | – | 500万円 |

| 傷害治療費用 | 200万円 | 200万円 | 2,000万円 |

| 疾病治療費用 | 270万円 | 200万円 | 2,000万円 |

| 賠償責任 | 2,000万円 | 2,000万円 | 1億円 |

| 救援者費用 | 100万円 | 200万円 | 2,000万円 |

| 携行品損害 | 20万円 ※自己負担3,000円 | 50万円 ※自己負担3,000円 | 20万円 |

| 航空帰宅手荷物紛失 | – | 4万円 | 10万円 |

| 航空機遅延費用 | – | 2万円 | 2万円 |

| キャッシュレス診療 | 可能 | 可能 | 可能 |

| 家族特約 | – | 有り | – |

| 国内旅行保険 | – | 有り | – |

| 保険会社 | 三井住友海上 火災保険株式会社 | 損害保険ジャパン 株式会社 | AIG損害保険 株式会社 |

短期向け旅行の海外旅行保険との比較。

一ヵ月以内の滞在なら、選べる海外旅行保険商品は増える。

メジャーどころの海外旅行保険の一番安いプランで調べました。

保険会社の海外旅行保険との違い(短期)

| エポスカード 海外旅行保険 | JCBゴールド 海外旅行保険 | 損保ジャパン off!(オフ) | t@biho たびほ | エイチ・エス たびとも | |

|---|---|---|---|---|---|

| 期間 | 90日間 | 90日間 | 7日間 (ハワイ) | 7日間 (ハワイ) | 7日間 (ハワイ) |

| 料金 | 年会費 無料 | 年会費 11,000円 | 2,870円 | 2,750円 | 2,430円 |

| 家族料金 (5名) | – | 家族特約 | 7,160円 | 17,090円 | 9,280円 |

| 傷害死亡 後遺障害 | 500万円 | 1億円 | 1,000万円 | 1,000万円 | 1,000万円 |

| 疾病死亡 | – | – | 1,000万円 | 1,000万円 | 1,000万円 |

| 傷害治療 費用 | 200万円 | 200万円 | 1,000万円 | 1,000万円 | 1,000万円 |

| 疾病治療 費用 | 270万円 | 200万円 | 1,000万円 | 1,000万円 | 1,000万円 |

| 賠償責任 | 2,000万円 | 2,000万円 | 1億円 | 1億円 | 1億円 |

| 救援者費用 | 年100万円 | 年200万円 | 1,000万円 | 1,000万円 | 1,000万円 |

| 携行品損害 | 年20万円 ※自己負担 3,000円 | 年50万円 ※自己負担 3,000円 | 30万円 | 30万円 | 30万円 ※電子機器 対象外 |

| 緊急歯科 治療 | – | – | – | 10万円 | – |

| 航空機寄託 手荷物遅延 | – | 4万円 | 10万円 | 1万円 | 1万円 |

| 航空機遅延費用 | – | 2万円 | – | – | – |

| キャッシュレス診療 | 可能 | 可能 | 可能 | 可能 | 可能 |

| 国内旅行 保険 | – | 有り | – | – | – |

| 保険会社 | 三井住友海上火災保険株式会社 | 損害保険ジャパン株式会社 | 損害保険ジャパン株式会社 | ジェイアイ傷害火災保険株式会社 | エイチ・エス損害保険株式会社 |

保険会社で契約する一般保険に比べると、補償金額こそ劣りますが、

エポスカードもJCBゴールドカードも、保険は自動付帯であり持ってるだけで保険が勝手に適応となる。

別途申し込みの必要もなく、追加料金も不要だということ。

クレジットカード付帯なら、

不要な出費を抑えられるだけでなく、保険も繰り返し利用できるわけ。

クレジットカード付帯保険のメリット

- 出費はクレジットカード年会費だけ。年会費無料カードも有る。

- 旅行毎に最大90日間の保険適応。繰り返し利用可能。

- 保険期間は、日本に帰国する度にリセットされる。

帰国毎に保険期間はリセットされるので、海外長期滞在する場合でも、

一旦日本へ帰国すれば、再び90日間保険が有効になるってわけ。

最後に、クレジットカード付帯保険とパッケージ保険の違い、まとめておきます。

オプション補償の部分ついては、付いていないパッケージ型保険も多いで・・・

ホント違うのは、保険期間と補償額だけなのです。

クレジットカード付帯保険の違いまとめ

| クレジットカード付帯 海外旅行保険 | パッケージ型 海外旅行保険商品 | |

|---|---|---|

| 保険料金 | クレジットカード年会費のみ (無料) | 3日で約1,000円 7日で約2,000円 90日で約50,000円 120日で約70,000円 150日で約90,000円 |

| 利用回数 | 繰り返し利用可能 ※帰国時リセット | 1旅行のみ ※掛け捨て |

| 保険期間 | 90日間 | 最長2年 ※期間により料金が異なる |

| 加入方法 | 自動付帯は所持するだけ 利用付帯は要カード決済 | 旅行毎に加入手続きが必要 旅行当日加入も可能 |

| 補償額 | カード毎に固定 ※複数カードで合算可能 | 補償額により料金が異なる |

| 基本補償 | 傷害死亡 後遺障害 傷害・疾病治療費 救援者費用 賠償責任費用 携行品損害費用 ※カード毎に異なる | 疾病死亡 傷害死亡 後遺障害 傷害・疾病治療費 救援者費用 賠償責任費用 携行品損害費用 ※プラン毎に異なる |

| オプション補償 | 航空機遅延費用 航空機寄託手荷物遅延 ※カード毎に異なる | 航空機遅延費用 航空機寄託手荷物遅延 弁護士費用 旅行キャンセル費用 緊急歯科治療費用 等 ※プラン毎に異なる |

| 医療費負担 | キャッシュレス診療対応 ※一部未対応カード有り | キャッシュレス診療対応 ※一部未対応プラン有り |

ちなみに、利用付帯のクレジットカードを利用する事により、

日本に帰国せず、保険期間を伸ばすという裏技も有ります。

90日以上滞在するなら、利用付帯のクレジットカードで補うことも可能なのです。

→クレジットカード海外旅行保険の自動付帯と利用付帯のメリット・デメリット。保険期間を90日以上にする裏技。

海外旅行保険で重要なポイント

繰り返しますが、クレジットカードに付帯に限らず、

海外旅行保険の補償内容は、基本的に変わりません。

コロナ禍で登場した「コロナ保険」も、今までの海外旅行保険と内容は一緒。

→コロナ禍の海外旅行保険をクレジットカード付帯保険で代用する。ハワイ家族旅行パターンで保険会社に確認したこと。

各項目について、覚えてしまえば難しい事もありませんので、

抑えるべきポイントを挙げておきます。

海外旅行保険で重要なポイント

- 補償範囲:優先順位は疾病治療費、救援者費用、携行品損害費用の順

- 補償金額:傷害・疾病治療費が最重要、補償額は他カードと合算可能

- 補償範囲:携行品損害、航空機遅延保険の利用頻度が高い

- 適応条件:自動付帯なら所持するだけ

- 家族特約:家族旅行なら家族特約は必須、子連れは救援者費用も重要

- キャッシュレス診療:現地での現金負担の有無

- カード年会費:年会費と保険内容は比例しない

補償範囲:海外旅行保険の中身

海外旅行保険の補償内容、補償適応範囲については把握しておきましょう。

分かりづらい保険用語で記載されてますが、

これはクレジットカードの付帯保険に限った話では有りません。

旅行保険商品でも同じ用語が使われてますので、覚えたほうが今後の為。

海外旅行保険の補償範囲と適応条件

- 傷害死亡・後遺障害:ケガで死亡 or 後遺障害が残ってしまった場合

- 疾病死亡:病気中の病気が原因で死亡した場合 ※クレジットカードには付帯せず

- 傷害治療費用:ケガで治療費が発生した場合

- 疾病治療費用:病気で治療費が発生した場合

- 賠償責任費用:第三者に対して賠償責任を追った場合(ケガ、破損)

- 救援者費用:捜索費や救助費が発生した場合 ※家族の移動費、付添い費用も含む

- 携行品損害費用:持ち物が事故による損害を受けた場合(盗難、破損)

- 航空機遅延費用:飛行機が遅延・欠便した場合

- 航空寄託手荷物遅延費用:預けた手荷物の到着遅れた場合

海外トラブルで一番怖い言われるのがケガや病気のトラブル、いわゆる医療保険の部分。

関わってくるのが「傷害・疾病治療費用」と「救援者費用」ってわけ。

傷害・疾病治療費用は、現地での医療費だけでなく、治療に伴う費用も負担してくれます。

国際電話、通訳、交通費や航空券の再取得費用とか、食事代以外は補償してくれるパターンが多い。

①治療のために必要な次の費用

ゴールドカード付帯保険のご案内

(1)診察費・手術費等診療関係費、入院費

(2)病院までの交通費、緊急移送費、転院費(入院先の病院で治療が困難な場合等)

(3)ホテル客室料(入院が不可能である場合等)

(4)通訳雇用費用

(5)義手・義足の修理費(ケガの場合のみ対象となります。)

(6)保険金請求のために必要な医師の診断書費用

②入院により必要となった次の費用(合計して20万円限度)

(1)身の回り品購入費(5万円限度)

(2)国際電話料等の通信費

③入院または通院により必要となった旅行行程復帰または、帰国のための交通費、宿泊費

(本来帰国に要すべき費用を除きます。)

救援者費用は、救助費だけでなく、病院への移送費や、

家族が現地へ移動する費用や、日本の病院への移送費も含みます。

これ勘違いしがちなのですが、傷害疾病治療費は治療者本人のみ補償対象なので、

例えば、 旅行中に入院したのが小さい子供の場合、 子供に関する費用しか補償されないのです。

子供だけ残して帰国するわけも行かず、

そういった場合に家族が残って付き添う費用を、救援者費用から捻出できるわけです。

家族の航空券の取り直し費用、ホテルの延泊料金等も対象となります。

保険金の支払額ベースで確認してみても、

海外旅行保険全体で、約50%を占めるのも上記2つの補償となってます。

補償項目別 事故発生割合の状況

1位:治療・救援者費用(47.8%)

トラブルデータ|ジェイアイ傷害火災

2位:携行品損害(26.9%)

3位:旅行自己緊急費用(20.4%)

2番目に多いのが、約30%を占める「携行品損害費用」。いわゆる盗難保険です。

自分のミスで壊してしまった物も保険対象となるので、

なんだかんだで、一番利用可能性が高い保険かと。

知らないまま使ったことが無い人も多いハズ。

スーツケースやデジカメやスマホの破損まで補償してくれます。

たまたま落としたのが海外なら、修理費用が貰えてしまう。凄いこれ。

→海外旅行の携行品損害保険でスマホとカメラは補償対象。具体的な利用例と請求方法。

3番目に多いのが、約17%を占める「航空機遅延費用」や「手荷物遅延費用」。

一部ゴールドカードやプラチナカードで付帯する、搭乗遅延や手荷物遅延トラブルの保険。

補償金額こそ高くないですが、利用頻度は携行品損害保険に次いで高いです。

日本は台風や大雪での遅延も多く、海外の航空会社は遅延も多いですから。

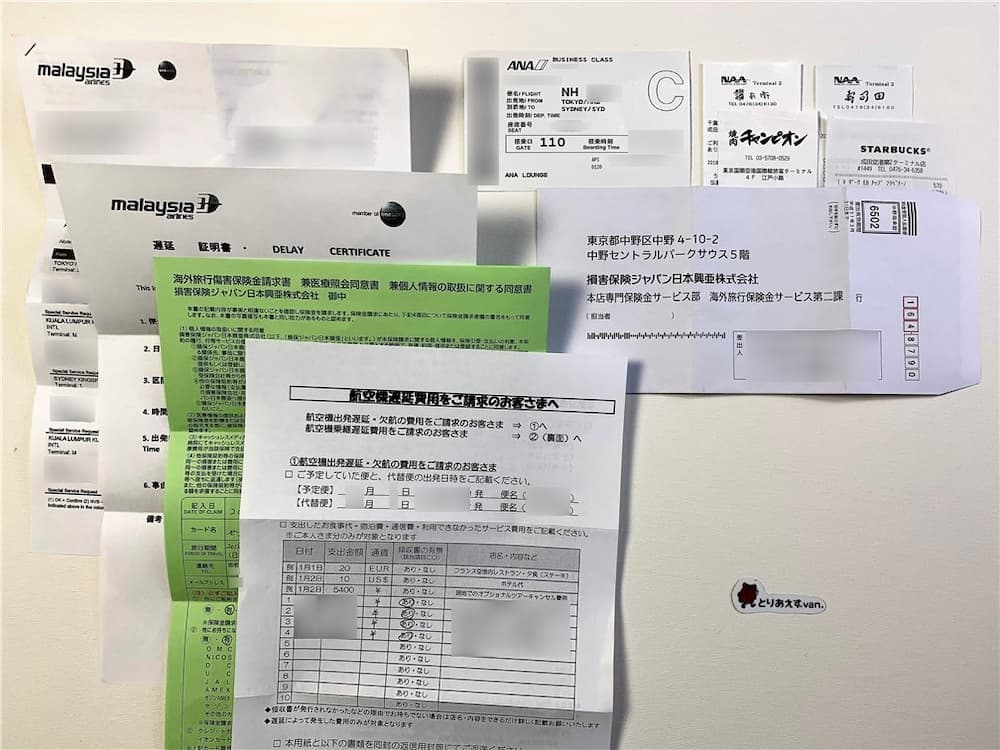

→海外旅行の航空便遅延保険の注意点。遅延は食事代のみ補償対象。具体的な利用例と請求方法。

・・・で、逆にあんまり出番が無いのが、死亡・後遺障害や賠償責任。

というわけで、優先順位を付けるなら以下のような順番。

海外旅行保険の優先順位

- 傷害・疾病治療費用 & 救援者費用

- 携行品損害費用

- 航空機遅延保険費用

- ———越えられない壁————

- 賠償責任費用

- 死亡・後遺障害費用

クレジットカードには「最高○○万円の海外旅行保険」と記載されていますが、

利用頻度が非常に少ない「死亡・後遺障害」の金額だけ高いというカラクリ。

ちなみに、疾病治療費は、アジア圏々で利用率が高く、

携行品損害は、ヨーロッパ圏で利用率が高いとのこと。

アジアでは、腹痛・風邪に注意、ヨーロッパでは、盗難に注意ってことですね。

補償金額:海外医療費の相場

一番、利用頻度が高い保険は、怪我した時や病気した場合の保険。

傷害治療・疾病治療は、いくら有れば足りるのか?

入院費用に手術費用、こればっかりは滞在する国に依るわけで、

参考までに、各国の盲腸手術費用データで比較します。

※引用→日本損害保険協会 – 損害保険Q&A – からだの保険・他 – 問81 海外旅行傷害保険

盲腸の手術&入院で発生する費用

| 都市 | 総費用(円) | 平均入院日数 |

|---|---|---|

| ホノルル | 2,560,000 | 2 |

| ロサンゼルス | 1,624,400~2,165,800 | 2 |

| バンクーバー | 1,108,600~1,773,800 | 2 |

| ロンドン | 1,302,800~1,737,100 | 2~3 |

| ウィーン | 1,273,500 | 3~4 |

| ローマ | 1,217,600 | 4 |

| アテネ | 1,136,500 | 3~4 |

| ゴールドコースト | 1,021,100 | 2~3 |

| マドリード | 1,014,400 | 5~7 |

| パース | 408,400~1,002,100 | 3~4 |

| バリ | 831,600~884,400 | 3 |

| メキシコシティ | 758,000~866,300 | 5~6 |

| シェムリアップ (アンコールワット) | 649,700~866,300 | 3 |

| パリ | 860,500 | 3 |

| シンガポール | 154,800~773,800 | 1~2 |

| プノンペン | 649,700 | 3 |

| モスクワ | 533,900~618,600 | 2 |

| オークランド | 570,500 | 3 |

| リスボン | 568,200 | 5~6 |

| イスタンブール | 520,900 | 4~5 |

| バンコク | 511,000~ | 2~3 |

| オスロ | 477,900 | 4~5 |

| サンパウロ | 415,200 | 3 |

| マニラ | 393,400 | 7 |

| クアラルンプール | 234,200 | 3~4 |

| 上海 | 112,500 | 7 |

| ホーチミン | 92,000 | 3~5 |

| 北京 | 45,000~90,000 | 7 |

私の家族は、日本で盲腸手術をしましたが、

腹腔鏡手術→1週間ほどの入院で、

合計医療費は約35万円ほど、3割負担で約11万円で済みましたから、

日本の医療費が、どれほど格安か分かるかと。

医療費は、北米 > ヨーロッパ > オーストラリア > アジアの順で高く、

特に、アメリカのハワイはダントツ高額ですね。

※ハワイは高いですが、グアムやサイパンは比較的安いです。

比較的、簡単な手術の盲腸で200万円なので・・・

アメリカ圏に行くなら500万円~1000万円くらい有ると安心。

手術費用が高額なのですが、手術となると入院も避けられませんからね。

ちなみに、私が住んでいた、バンクーバーの診療費は1回50~100ドル前後。

救急車で搬送されると、1回500ドル~とかだったと思います。

万が一入院なんてした場合、あっという間に100万円オーバーで請求されるわけ。

2022年の現在では、海外でコロナになった場合が不安だと思いますが、

14日間入院で約200~300万円くらいというのが、保険会社損保ジャパンの見積もり。

これスイスですからね、高額な国の場合の話です。

実際のところ、コロナで入院する国は少なくなっており、

軽傷ならホテル隔離が多い、重症化したら費用もかかりますが・・・

そもそも、そこまでリスク有ると考えているなら海外旅行に行かないですよね。

まぁ、保険なんで、あまり費用をかけるのもどうかと思いますが、

傷害治療・疾病治療費で300~500万円は、想定しておいた方が良いかと。

我が家は家族特約で200~300万円×3枚、これくらいあれば十分かなと。

家族特約の補償額が高いクレジットカード

- JCBゴールド:治療200万円、救援者200万円(利用付帯)

- セゾンゴールドアメックス: 治療300万円、救援者200万円(利用付帯)

- ミライノカードゴールド: 治療 250万円 、救援者150万円(利用付帯)

何かある可能性は、非常に低いんですが、

「何か有っても大丈夫」という安心感はプライスレスだからね。

適応条件:利用付帯よりも自動付帯

クレジットカードに付帯する旅行保険には、

自動付帯と利用付帯の2種類が有ります。

自動付帯は、カードを持っているだけで自動的に保険適応となるカード。

利用付帯は、カードを利用する事により保険適応となるカード。

クレジットカードの旅行傷害保険の欄に、

最高2000万円(自動付帯)とか、最高1000万円(利用付帯)とか記載が有るハズ。

所持しているクレジットカードの適応条件は確認しておいたほうが良いです。

自動付帯と利用付帯で、保険の内容が異なるような事は無く、

海外行ったら勝手に保険適応となる自動付帯の方が、優秀なわけ。

※利用により補償金額が上がるクレジットカードも増えています。

利用付帯である事を活用して、利用してから保険適応させるという裏ワザも有りますが・・・

利用付帯は、カード会社ごとに保険適応条件も異なるのでホント気をつけて。

利用付帯で使うつもりなら、事前にしっかりと確認しておきましょう。

→クレジットカード海外旅行保険の自動付帯と利用付帯のメリット・デメリット。保険期間を90日以上にする裏技。

旅行保険は、あくまで「旅行」で使うもの。

海外長期滞在では使わないのが無難・・・

実は保険適応外だったとか、ホント洒落になりませんからね。

キャッシュレス診療:立て替えの心配無し

海外の病院から、直接日本の保険会社へ請求となる。

これを「キャッシュレス診療」といいます。

ただ、クレジットカード付帯の海外旅行保険では、

キャッシュレス診療に未対応なカードも多いです。

キャッシュレス診療に未対応だった場合、

現地で高額な医療費を一旦立て替えなければなりませんし、

数百万円に及ぶ高額な医療費を払えるか?っていったら無理な人も多いハズ。

実際、海外の医療費は高額に及ぶため、

治療費を払えない人は、病院で断られる場合も多いわけ。

よって「キャッシュレス診療」も必須かと。

キャッシュレス診療はあくまで治療費の部分であり、海外で払う費用って医療費だけでも有りません。

航空券や交通費・・・保険が適応となるとはいえ、医療費以外は一旦立て替える必要が有るわけです。

ちなみに、キャッシュレス診療対応の海外旅行保険でも、

現地で対応病院が無いエリアでは、後日立て替えとなる場合も有ります。

主要都市なら問題ないかと思いますが、ローカル国に行く場合は気をつけて。

現地通貨で払って、治療後領収書もらって、後日精算ってパターン。

家族特約:子供だけの旅行でも保険有効

クレジットカードの付帯保険は、

基本的にカード会員(カード所有者)のみ適応となります。

家族に保険適応させるには、家族カードを発行して、

本会員と同等の保険を付帯させるという流れになるのですが、

ここで問題となるのが子供に保険を適応させたい場合。

18歳未満はクレジットカード発行は不可能であり、家族カードも発行できないということ。

そこで利用するのが、カード保有者の家族まで保険適応となる、

家族特約付きのクレジットカードというわけです。

家族カードと家族特約の違い

- 家族カード:家族向けの追加カード、カード本会員と同等の保険が付帯する

- 家族特約:カード本会員に付帯する保険の特約、カード所持しない家族も保険を適用する

残念ながら、家族特約が付いている年会費無料のカードは有りませんが、

ゴールドカードともなると、家族特約が付いてるカードが多いです。

家族特約付きのクレジットカードは、カード会員が同行しない海外旅行でも保険適応となります。

よって、家族旅行だけでなく、子供だけで海外旅行する際にも適応となる。

子供が短期留学する際にも使えるってわけ。

注意点としては、家族特約の内容はカード会社により違い、

特に「家族」の定義が異なります。

同居の両親も含まれたり、子供しか適応にならなかったり、

配偶者は含まれなかったり、同居の証明が必要だったりするわけです。

家族特約の対象者パターン

- 子供のみ

- 子供と配偶者

- 子供と配偶者と両親

例えば、下記は三井住友VISAカードの場合、

基本的に19歳未満の子供のみ対象となってます。

- 生計を共にする19歳未満の自分の子は、別居でも適応

- 生計を共にする19歳未満の同居の親族も適応

- 親族は6親等以内の血族または3親等以内の婚族

- 出発時に19歳未満であれば良い

- 出発時点にも親族であり、費用発生時にも親族である必要が有る

- 収入の有る親族は家族特約の対象外となる恐れ有り

<対象となる家族の範囲>

1. 本会員と生計を共にする19歳未満の同居の親族

2. 本会員と生計を共にする19歳未満の別居の未婚の子

※親族とは6親等以内の血族または3親等以内の姻族となります。ただし、以下の条件を満たす方となります。

・海外旅行の目的をもって住居を出発した時点において、上記1~2に該当する親族であること。

(例:旅行出発後出産されたお子様などは対象となりません。)

・事故発生時、発病時または費用発生時において、上記1~2に該当する親族であること。

ただし、「19歳」の判断基準は、家族特約対象者が海外旅行の目的をもって住居を出発した日時点の年齢により判断します。

※家族特約は本会員と生計を共にしていることが前提となりますので、同居の親族であっても、お勤めをされている家族の方などの場合は家族特約の対象とならない場合がございます。

また、家族特約の補償額は、カード会員の補償額よりも低くなっており、

キャッシュレス診療も不可となってしまうカードも多いです。

家族カードが発行できない人向けに、家族特約が有るといった感じなので、

18歳以上なら、家族カードを発行しておくのが無難です。

家族特約付帯のクレジットカードのデメリット

- 年会費無料クレジットカードには付帯しない

- 子供のみを対象にしているカードが多い

- 本会員に比べると保険内容が劣る

小さい子供は、家族特約が必須であり、

家族特約の中では、救援者費用も重要というのは上述したとおり。

子供だけでは滞在できないわけで、家族特約+救援者費用はセットで考えるべきかなと。

海外旅行保険の注意点

補償対象外となる治療費

海外旅行保険で補償対象となるのは、

海外に到着してからの病気やケガの治療費となります。

元々患っていた持病の治療費や歯の治療費、妊娠や出産に関わる費用・・・

全て対象外となってます。

例外として、保険会社が扱う海外旅行保険では、

持病の治療費や歯の治療費も対象となる商品も有りますが、

その分、保険料が高額となったり、保険期間制限もあったりするわけ。

逆にいえば、持病のない人、妊娠中じゃない人なら、

クレジットカードの付帯保険で十分ということです。

歯医者も日本で行っておけば良い話ですからね。

ちなみに、日本の歯医者は、欧米諸国に比べて格安であり、

日本の健康保険も効くので、とにかく安いです。

日本にいるとあまり有り難みを感じませんが・・・

日本に居るなら日頃からメンテナンスしておくのがオススメ。

芸能人に限らず、歯は命です。

親知らずも、日本に居るうちに抜いておきましょう。

保険の適応条件は、海外旅行保険により異なる

疾病治療費、救援者費用と一口に言いますが、

保険適応条件が海外旅行保険により微妙に異なっています。

どうなった場合に保険が適応となるのか?

しっかり把握してないと不味いです。

例えば、傷害・疾病治療費ですが、

3日以上の入院が条件の保険と、7日以上の入院が条件の保険が有りました。

救援者費用も、3日以上の入院で対象となる保険と、

7日以上の入院で対象となる保険が有るのです。

救援者人数も上限1名までと、上限3名までの保険が有ったりもする。

子供が病気になってしまった場合に両親が付き添って残れるのか?

片親しか残れないってなると話も違ってくるでしょう。

これ勘違いしないで欲しいのは、

クレジットカードの付帯保険だから、条件が厳しいということでは有りません。

海外旅行保険のパッケージ商品でも、保険会社や保険商品により適応条件が異なるのです。

だからこそ、加入する保険についてはしっかりと理解しないと不味い。

例えば、2022年以降の旅行では、コロナを想定して加入する人が多いハズ。

多くの海外旅行保険商品では、コロナ入院だけでなくホテル隔離も対象となっているのだけど、

ハワイを含むアメリカでは、コロナ陽性者は5日間のホテル隔離となるパターンが多い。

この場合、7日間入院が条件の海外旅行保険では、対象外となってしまう可能性も有るのです。

コロナの件では、海外旅行保険の内容だけでなく、

旅行先でコロナ陽性となった場合に、現地でどういう対応となるのか?まで確認すべきです。

実際のところ、保険会社は請求要件を満たすかどうか?でしか判断してくれません。

だからこそ「補償内容」に細かく支払条件が明記されているのです。

ちゃんと確認しておかないと、後の祭りです。

海外トラブル時は、保険会社に相談をする

海外旅行保険を利用する時は、

直接病院に行くのではなく、まずカード会社に連絡するのがベストです。

特に、キャッシュレス診療を利用する場合は、

カード会社から病院の予約という流れになり、

キャッシュレス診療対応の病院も限られていますからね。

その際に、日本人医師のいる病院を案内してくれたりしますし、

必要があれば通訳を付けてもらうことも可能となります。

※交通費や通訳の費用も補償対象となります。

ただ、病院を利用する際に、

必ずしも、事前に保険会社に連絡しなければ行けないかというと、

そういうわけでもなく、キャッシュレス診療の保険でも、

一旦立て替え払いして、後日精算というパターンは可能です。

病気やケガは、緊急を要するって事も多いのですからね。

結局の所、保険が効くかどうかは、書類提出後の保険担当者判断となるので、

領収書関係は必ず保管し、帰国した後から気づいた場合も相談した方が良い。

事後連絡でも、保険適応となる事は可能性は高いですから。

クレジットカード付帯保険は合算可能

クレジットカードに付帯する海外旅行保険は、

補償金額が低い傾向に有りますが、

他の海外旅行保険の補償金額と合算されるということ。

※死亡・後遺障害費用は合算不可能、加入保険の中で一番高い補償金額が適応となります。

その他の保険金(治療費用、賠償責任、携行品損害など)

一般の海外旅行傷害保険とクレジットカード付帯の保険の保険金額を合算した金額を限度として、その範囲内で実際の損害額が支払われます。ただし、1回の事故について限度額がある場合は、その金額が上限となります。

複数のクレジットカードを所持した場合、

複数の海外旅行保険が重複適応となり、2倍、3倍と補償額が増えるわけ。

傷害疾病治療費、携行品損害、救援者費用、賠償責任だけでなく、

航空便遅延保険も他社クレジットカードと合算可能でした。

保険申請の手続きも、保険会社側でまとめてやってくれます。

引受先の保険会社が異なる場合も大丈夫です。

というわけで、無料のクレジットカードは発行しておいた方が良い。

無料クレジットカードでも、海外旅行保険が付帯するカードが多く、

中でも保険カードとして優秀なのが「エポスカード」。

年会費無料で、海外旅行保険が自動付帯。

補償額も傷害治療200万円、疾病治療270万円とゴールドカード並。

海外緊急デスクも24時間対応だし、年会費無料のクレジットカードの中でも、ダントツの内容です。

→海外旅行保険付帯の無料クレジットカード。自動付帯と利用付帯の補償額比較。

家族特約や航空便遅延保険まで求めるなら、年会費が有料のクレジットカードを利用した方が良い。

保険のコストパフォーマンスで選ぶなら「JCBゴールドカード」が最強。

国内旅行にまで航空便遅延保険が付いているし、補償金額も最高クラス。

→航空便遅延保険が付帯するクレジットカードの違い。補償範囲と補償金額の比較。

ゴールドカードと言っても年会費11,000円。

航空便遅延保険適応となれば、3万円まで食べ放題&飲み放題できますからね。

→海外旅行の航空便遅延保険の注意点。遅延は食事代のみ補償対象。具体的な利用例と請求方法。

まぁ、保険はあくまで保険なんで・・・

基本的に出番は少ない方が良いわけで・・・

保険にお金をかけるよりは、旅行にお金を使った方が良いし、

クレジットカードで代用できるなら、それに越した事も無いわけさ。

毎回旅行保険にお金を払うのも馬鹿らしい。

旅行頻度が多い人ほど、保険に強いクレジットカード。

自動付帯なら、持ってるだけで繰り返し適応になりますから。

コメント